Steuern und ihre Bedeutung

Wissenswertes zu Steuern in Österreich

Steuern, Gebühren und Beiträge

Steuern sind verpflichtende finanzielle Abgaben, die der Staat auf verschiedenen Ebenen (Bund, Land und Gemeinde) von Bürgerinnen und Bürgern sowie von Unternehmen einhebt. Das eingenommene Geld wird verwendet, um öffentliche Ausgaben zu finanzieren, wie zum Beispiel den Bau von Straßen und Brücken oder Sozialleistungen. Der Staat möchte auch Lenkungseffekte erzielen, indem einzelne Produkte höher besteuert werden.

Steuern und Abgaben: Welche? Wofür? Was kann ich tun?

Durch Anklicken des Buttons "Video anzeigen" aktivieren Sie das YouTube-Video. Dadurch können evtl. personenbezogene Daten an Google weitergeleitet werden. Weitere Informationen finden Sie unter Datenschutz.

Beispiel

Ayse arbeitet als Personalentwicklerin in einem großen österreichischen Unternehmen und hat mit ihrem Arbeitgeber ein monatliches Bruttogehalt von 2.700 EUR vereinbart. Auf ihr Bankkonto erhält sie jedoch nicht 2.700 EUR überwiesen, da vom Bruttogehalt noch die Beiträge zur Sozialversicherung und die Einkommensteuer abgezogen werden. Wenn Ayse dieses Geld ausgibt, egal ob für neue Kleidung oder den täglichen Einkauf, dann bezahlt sie Steuern, da sie für diese Einkäufe zum Beispiel Umsatzsteuer zahlen muss. Es gibt in Österreich viele unterschiedliche Steuern, die der Staat zur Finanzierung seiner Aufgaben einhebt. Als Wirtschaftsteilnehmende und Steuerzahlerinnen und Steuerzahler sollten wir wissen, welche Steuern wir zahlen müssen und was der Staat mit diesen Steuereinnahmen macht.

- Steuern sind Geldleistungen, die der Finanzierung des Staates dienen. Für Steuern gibt es keine konkrete, direkte Gegenleistung. Wenn ein Unternehmen beispielsweise Umsatzsteuer an das Finanzamt Österreich zahlt, so ist nicht festgelegt, wofür der Staat genau diese Steuereinnahmen verwenden muss.

- Im Gegensatz dazu gibt es bei Gebühren immer eine konkrete, spezifische Gegenleistung. Wird zum Beispiel ein neuer Reisepass beantragt, muss dafür eine Gebühr bezahlt werden. Die Gegenleistung für die Gebühr besteht darin, dass der beantragte Reisepass ausgestellt wird.

- Beiträge werden dafür bezahlt, dass es möglich ist, bestimmte Leistungen zu nutzen. Die meisten erwerbstätigen Personen zahlen Sozialversicherungsbeiträge. Dazu gehören die Beiträge für die Kranken-, Pensions- und Arbeitslosenversicherung. Wird eine erwerbstätige Person dann zum Beispiel krank oder arbeitslos, erhält sie eine finanzielle Unterstützung aus der Kranken- oder Arbeitslosenversicherung (Krankengeld oder Arbeitslosenunterstützung).

Je nach Zuständigkeitsbereich können bestimmte Abgaben nur den Gemeinden, nur den Ländern oder nur dem Bund zugeordnet sein. Die Grundsteuer steht beispielsweise den Gemeinden zu, während die Vergnügungssteuer dem Land und die Versicherungssteuer dem Bund zugewiesen ist. Jeder Bereich verwendet seine Einnahmen, um die entsprechenden Ausgaben zu decken.

Der Großteil der Steuereinnahmen stammt jedoch aus gemeinschaftlichen Bundesabgaben, die zwischen Gemeinden, Ländern und dem Bund aufgeteilt werden. Hierzu gehören bedeutende Steuern wie die Lohnsteuer, die Einkommensteuer und die Umsatzsteuer. Die Verteilung dieser gemeinsamen Bundesabgaben erfolgt unter Berücksichtigung der Bevölkerungszahl: höhere Bevölkerungszahlen in Ländern und Gemeinden führen zu jeweils höheren Steuereinnahmen.

Funktionen von Beiträgen, Gebühren und Steuern

Steuern und andere Abgaben helfen dem Staat, seine Ausgaben zu finanzieren. Bürgerinnen und Bürger sowie Unternehmen erhalten keine unmittelbare Gegenleistung für die Zahlung von Steuern, sondern sogenannte Transferleistungen und andere öffentliche Güter:

Sozialsystem

Ein großer Teil der Abgaben wird für Sozialausgaben verwendet, einschließlich Pensionen, Arbeitslosenunterstützung, Krankenversicherung und andere Sozialleistungen, um eine gewisse soziale Sicherheit für Bürgerinnen und Bürger zu gewährleisten.

Bildung

Steuermittel werden für die Finanzierung von Schulen, Universitäten und anderen Bildungseinrichtungen verwendet. Dies umfasst beispielsweise Gehälter für Lehrpersonen, Investitionen in Bildungsinfrastruktur und Programme zur Förderung von Forschung und Innovation.

Gesundheitswesen

Die Finanzierung des Gesundheitswesens, einschließlich Krankenhäusern, medizinischer Versorgung und Gesundheitsprogrammen ist komplex, eine wichtige Rolle spielen dabei Sozialversicherungsbeiträge und Steuereinnahmen.

Infrastruktur

Steuergelder werden für den Bau, die Instandhaltung und die Modernisierung von Infrastrukturprojekten wie Straßen, Brücken, Schienenverkehr, öffentlichen Verkehrsmitteln und anderen öffentlichen Einrichtungen verwendet.

Sicherheit und Justiz

Die Finanzierung von Sicherheitsdiensten wie Polizei, Feuerwehr und Zivilschutz sowie die Bereitstellung von Mitteln für den Betrieb der Justiz und des Rechtssystems werden durch Steuergelder gewährleistet.

Kultur und Sport

Ein Teil der Steuereinnahmen fließt in den Bereich Kultur, darunter Kunstförderung, Museen und kulturelle Veranstaltungen. Außerdem werden Sporteinrichtungen und Programme zur Förderung des Sports unterstützt.

Umweltschutz

Einnahmen aus Gebühren und Steuern werden auch für Umweltschutzmaßnahmen verwendet, darunter Naturschutzprojekte, Abfallwirtschaft und Maßnahmen zur Reduzierung von Umweltauswirkungen.

Internationale Zusammenarbeit

Österreich beteiligt sich an internationalen Hilfsprogrammen und Organisationen. Ein Teil der Steuergelder wird für internationale Zusammenarbeit und Entwicklungszusammenarbeit eingesetzt.

Steuern können vom Staat zudem genutzt werden, um sozialen Ausgleich zu schaffen. Menschen, die mehr Geld verdienen, zahlen in der Regel auch mehr Steuern. Die zusätzlichen Steuereinnahmen kann der Staat für Programme verwenden, die z. B. bedürftigen Menschen helfen. Steuern sind also auch eine Möglichkeit, dafür zu sorgen, die Gesellschaft fairer zu gestalten. Indem die Menschen, die mehr haben, mehr Steuern zahlen, kann jenen, die zum Beispiel wegen einer Krankheit, ihrem höheren Alter oder aufgrund von Kinderbetreuung weniger Einkommen zur Verfügung haben, geholfen werden. Steuern können vom Staat darüber hinaus auch eingesetzt werden, um das Verhalten der Bürgerinnen und Bürger sowie Unternehmen zu lenken. Zum Beispiel können Steuern auf gesundheits- oder umweltschädliche Aktivitäten, wie Tabak- und Alkoholkonsum, oder Autofahren erhöht werden, um diese zu reduzieren. Umgekehrt können steuerliche Anreize für umweltfreundliches Verhalten geschaffen werden, wie zum Beispiel im Fall der Öko-Sonderausgabenpauschale.

Steuerarten in Österreich

Alle Bürgerinnen und Bürger sind dazu verpflichtet, einen Beitrag zur Finanzierung öffentlicher Leistungen zu erbringen. Diese Verpflichtung besteht auch dann, wenn die betroffenen Personen nicht direkt von diesen Leistungen profitieren.

Steuereinnahmen in Österreich

Durch Anklicken des Buttons "Chart anzeigen" aktivieren Sie das Diagramm. Dadurch können evtl. personenbezogene Daten an Google weitergeleitet werden. Weitere Informationen finden Sie unter Datenschutz.

Die wichtigste Steuereinnahme in Österreich ist die Umsatzsteuer (USt). Sie wird auch als Mehrwertsteuer bezeichnet und macht etwas mehr als ein Drittel der Steuereinnahmen des Staates aus. Die Umsatzsteuer wird auf gesetzlich festgelegte Umsätze, das heißt vor allem auf die Lieferung (Verkauf) von Waren und auf Dienstleistungen erhoben. Sobald die Unternehmerin oder der Unternehmer einen steuerpflichtigen Umsatz tätigt, fällt Umsatzsteuer an. Zum Entgelt für seinen Umsatz (Nettobetrag) wird die Umsatzsteuer prozentuell gemäß dem geltenden Steuersatz hinzugerechnet. Der sich daraus ergebende Bruttobetrag wird vom Unternehmer gegenüber dem Leistungsempfänger (anderer Unternehmer oder Endverbraucher) verrechnet und von diesem als Preis für die Leistung bezahlt. Die Umsatzsteuer wird vom leistenden Unternehmen abgeführt.

Beispiel

Wenn Familie Müller einen Wochenendeinkauf macht, wird ihr vom Händler im Rahmen des für den Einkauf zu zahlenden Preises auch Umsatzsteuer in Rechnung gestellt. Der Händler führt dann die Umsatzsteuer aufgrund seiner steuerlichen Verpflichtungen an das Finanzamt ab.

Die zweitwichtigste Steuer in Österreich ist die Lohnsteuer (LSt). Sie beträgt etwas weniger als ein Drittel der gesamten staatlichen Steuereinnahmen. Die Lohnsteuer ist eine Art der Einkommensteuer und wird von den Arbeitgeberinnen und Arbeitgebern vor Auszahlung von Lohn oder Gehalt einbehalten und direkt an das Finanzamt abgeführt.

Die Einkommensteuer (ESt) wird im Veranlagungsweg erhoben. Das bedeutet, dass eine Einkommensteuererklärung beim Finanzamt abgegeben werden muss. Auf Grundlage der Einkommensteuererklärung wird die zu zahlende Steuer vom Finanzamt Österreich ermittelt und durch einen Bescheid festgelegt. Wurde bereits Lohnsteuer gezahlt, wird diese auf die Einkommensteuer angerechnet. Lohn- und Einkommensteuer haben grundsätzlich den gleichen progressiven Steuersatz. Progressiv heißt, dass der Prozentsatz, der als Steuer bezahlt werden muss, höher wird, je höher das Einkommen ist.

Während die Einkommensteuer das Einkommen von Menschen besteuert, ist die Körperschaftsteuer (KÖSt) für Unternehmen vorgesehen. Sie besteuert den Gewinn von juristischen Personen, wie zum Beispiel Aktiengesellschaften (AG) oder Gesellschaften mit beschränkter Haftung (GmbH). Die Körperschaftsteuer beträgt 23 Prozent (Stand 2024), unabhängig von der Höhe des Gewinns. Im Gegensatz zur Einkommensteuer ist die Körperschaftsteuer nicht progressiv, sondern linear.

Eine weitere wichtige Steuer in Österreich ist die Kapitalertragsteuer (KESt), die auf Kapitalerträge erhoben wird. Zu den Kapitalerträgen gehören Einkünfte aus der Bereitstellung von Geldvermögen wie Zinsen auf Sparkonten, Dividenden oder Gewinne aus dem Verkauf von Kapitalvermögen. Auch für die Gewinnausschüttung von Kapitalgesellschaften ist Kapitalertragsteuer zu zahlen. Die Kapitalertragsteuer hat ebenfalls einen linearen Steuertarif mit einem Steuersatz von 25 Prozent (Stand 2024) für Zinsen aus Sparbüchern und Girokonten und einem Steuersatz von 27,5 Prozent (Stand 2024) für sonstige Kapitaleinkünfte wie Gewinne aus Kapitalgesellschaften, wenn sie ausgeschüttet werden. Die Steuer wird z. B. von Banken und anderen Finanzinstituten direkt abgeführt.

In Österreich gibt es darüber hinaus noch weitere Verbrauch- und Verkehrsteuern wie unter anderem die Tabaksteuer, die Mineralölsteuer oder die Grunderwerbsteuer.

Die Umsatzsteuer im Detail

In Österreich beträgt der Normalumsatzsteuersatz derzeit 20 Prozent. Es gibt aber auch einen ermäßigten Steuersatz von 10 Prozent für bestimmte Produkte und Dienstleistungen wie etwa Grundnahrungsmittel, Bücher und Wohnungsvermietung beziehungsweise 13 Prozent für beispielsweise den Verkauf von lebenden Tieren und Pflanzen, für Brennholz oder den Eintritt zu sportlichen Veranstaltungen. Weitere Informationen zu den Umsatzsteuersätzen sind im Unternehmensserviceportal zu finden.

Bezieht ein Unternehmer eine Leistung von einem anderen Unternehmer, ist er berechtigt, bei Erfüllung der gesetzlichen Voraussetzungen, die ihm in Rechnung gestellte Umsatzsteuer als sogenannte Vorsteuer (VSt.) beim Finanzamt geltend zu machen. Bei Leistungen in der Unternehmerkette stellt die Umsatzsteuer keinen Kostenfaktor dar, da zwar Umsatzsteuer für den eigenen Umsatz abzuführen ist, aber gleichzeitig die Vorsteuer die Zahllast ans Finanzamt verringert. Das gilt allerdings nicht, wenn eine unechte Steuerbefreiung für den Umsatz zum Tragen kommt, bei der zwar keine Umsatzsteuer anfällt, die aber gleichzeitig den Vorsteuerabzug ausschließt.

Da durch die Umsatzsteuer der Letztverbrauch besteuert werden soll, wirkt sie sich erst bei den Konsumentinnen und Konsumenten aus. Diese können sich die im Preis enthaltene Umsatzsteuer im Gegensatz zum steuerpflichtigen Unternehmer nicht vom Finanzamt zurückholen.

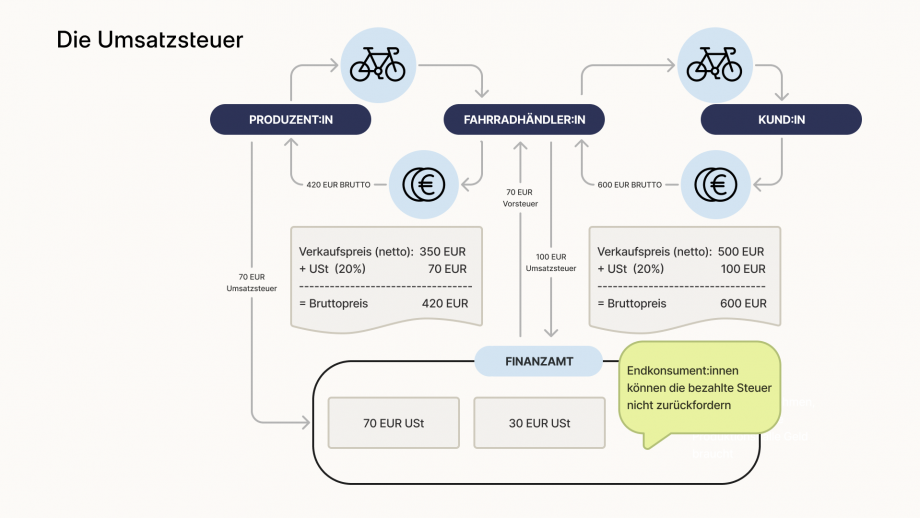

Beispiel zur Funktionsweise der Umsatzsteuer (USt) und Vorsteuer (VSt)

Der Fahrradhändler BikeCo GmbH verkauft das Fahrradmodell X-Bike für 500 EUR. Das ist der Nettoverkaufspreis, also der Preis ohne Steuer. Zu diesem Preis kommt die Umsatzsteuer dazu. In diesem Fall beträgt der Umsatzsteuersatz 20 Prozent. Die BikeCo GmbH berechnet also 20 Prozent von 500 EUR, das entspricht einem Betrag von 100 EUR Umsatzsteuer. Der Kunde muss den Verkaufspreis und die Umsatzsteuer bezahlen. Das bedeutet 500 EUR (Verkaufspreis) + 100 EUR (Umsatzsteuer) = 600 EUR (Bruttopreis). Die BikeCo GmbH ist verpflichtet, die 100 EUR Umsatzsteuer abzuführen. Siehe rechter Teil der Abbildung.

Angenommen der Fahrradhändler BikeCo GmbH hat das Fahrradmodell X-Bike für 350 EUR (netto) beim Produzenten gekauft. In diesem Fall ist der Fahrradhändler BikeCo GmbH der Käufer und muss den Nettoverkaufspreis plus 20 Prozent Umsatzsteuer an den Produzenten zahlen. Daher zahlt die BikeCo GmbH 350 EUR (Verkaufspreis) + 70 EUR (Umsatzsteuer) = 420 EUR (Bruttopreis). Da die BikeCo GmbH ein Unternehmen ist, kann sie sich die gezahlte Umsatzsteuer aber wieder als Vorsteuer (VSt) vom Finanzamt zurückholen. Siehe auch linker Teil der Abbildung.

Die BikeCo GmbH muss also letztlich nur die Differenz, zwischen der von ihren Kundinnen und Kunden eingehobenen Umsatzsteuer und der von ihr an ihre Lieferantinnen und Lieferanten bezahlten Vorsteuer an das Finanzamt als Zahllast leisten. Endverbraucher (Konsumentinnen und –konsumenten) können sich die bezahlte Steuer nicht vom Finanzamt zurückholen. Vorsteuer kann nur von berechtigten Unternehmen geltend gemacht werden.

Die Lohnsteuer im Detail

Auf dem Lohn-/Gehaltszettel finden Arbeitnehmerinnen und Arbeitnehmer das Bruttoentgelt. Das Bruttoentgelt ist die Gesamtsumme, die eine Arbeitnehmerin oder ein Arbeitnehmer für die erbrachte Arbeitsleistung bekommt. Ausgezahlt wird jedoch nur das Nettoentgelt. Dieses ergibt sich, wenn vom Bruttoentgelt die Abgaben an den Staat abgezogen werden. Zu den Abgaben zählen die Sozialversicherungsbeiträge wie Krankenversicherung, die Arbeitslosenversicherung, die Pensionsversicherung und weitere Beiträge sowie die Lohnsteuer. Alle diese Abgaben werden vom Unternehmen einbehalten und an die entsprechenden Institutionen abgeführt. So wird beispielsweise die Lohnsteuer an das Finanzamt weitergeleitet, während die Beiträge für die Krankenversicherung beispielsweise an die Sozialversicherungsträger übermittelt werden.

Für die Lohn- und Einkommensteuer gibt es in Österreich einen progressiven Steuersatz. Das heißt, die Steuersätze steigen mit der Höhe des Einkommens an. Zur Ermittlung des Steuersatzes wird die Bemessungsgrundlage herangezogen. Das ist die Summe des Bruttolohns abzüglich der Beiträge zur Sozialversicherung, Krankenversicherung und Arbeitslosenversicherung und einiger weiterer abzugsfähiger Posten. Der Steuertarif ist für Lohn- und Einkommensteuer grundsätzlich gleich. Für Arbeitnehmerinnen und Arbeitnehmer gibt es zusätzliche Absetzbeträge (zum Beispiel, den Verkehrsabsetzbetrag oder den Pensionistenabsetzbetrag), besondere Steuerbefreiungen und Sonderbestimmungen für die Besteuerung bestimmter "Sonstiger Bezüge" wie zum Beispiel der im Alltag oft als „Urlaubs-“ und „Weihnachtsgeld“ bezeichneten Sonderzahlungen. Einkommen sind bis zu einem bestimmten Betrag steuerfrei (Stand 2024: 12.816 Euro/Jahr). Verdient also eine Person im gesamten Jahr nicht mehr als diesen Betrag, muss sie für ihr Einkommen zwar Sozialversicherungsbeiträge, aber keine Einkommensteuer zahlen. Für Einkommen, die diesen Betrag übersteigen, gibt es mehrere Tarifstufen. Zuschläge und Überstunden werden in begrenztem Rahmen ebenfalls steuerlich begünstigt.

Nach Abzug von Sozialversicherungsbeiträgen und der Lohnsteuer ergibt sich das Nettoeinkommen.

Beispiel

Für Ayse, die als Arbeitnehmerin ein monatliches Einkommen von EUR 2.700,00 erhält, sieht die Berechnung im Brutto-Netto-Rechner beispielsweise für das Jahr 2023 wie folgt aus.

In den Spalten 13. und 14. Bezug wird sichtbar, dass für die Sonderzahlungen weniger Sozialversicherungsbeiträge und Lohnsteuer abgezogen werden als für ein normales Monatsgehalt.

| Monat | 13. Bezug | 14. Bezug | Jahr | |

|---|---|---|---|---|

| Brutto | 2.700,00 | 2.700,00 | 2.700,00 | 37.800,00 |

| SV | 489,24 | 462,24 | 462,24 | 6.795,36 |

| LSt. | 270,51 | 97,07 | 134,27 | 3.477,46 |

| Netto | 1.940,25 | 2.140,69 | 2.103,49 | 27.527,18 |

Durch die Inflation kam man mit seinem Lohn oder Gehalt als Arbeitnehmerin oder Arbeitnehmer in höhere Steuertarifstufen, bis eine neuerliche Tarifstufenreform umgesetzt wurde. Diesen Effekt nennt man Kalte Progression. Im Jahr 2023 hat das Österreichische Parlament beschlossen, die Einkommensbesteuerung an die Teuerung anzupassen, um dem Effekt der „Kalten Progression“ entgegenzuwirken. Das heißt, dass die Steuertarifstufen jedes Jahr zu einem Großteil entsprechend der Inflationsrate angepasst werden, um sicherzustellen, dass die Bevölkerung nicht mehr Steuern zahlen muss, nur weil die Preise und damit üblicherweise auch die Einkommen gestiegen sind. Zusätzlich zu den Grenzbeträgen werden auch Absetzbeträge, wie Kinder-, Alleinverdiener- oder Verkehrsabsetzbetrag an die Inflation angepasst.

Die Arbeitnehmerveranlagung

In Österreich ermöglicht die Arbeitnehmer:innenveranlagung den Arbeitnehmerinnen und Arbeitnehmern, bestimmte Ausgaben steuerlich geltend zu machen und potenzielle Steuerrückerstattungen zu erhalten. Für die Berechnung der Lohnsteuer wird über das ganze Jahr hinweg ein gleichmäßiges Einkommen angenommen, unabhängig davon, ob tatsächlich Schwankungen im Einkommen auftraten, wie zum Beispiel bei einem Jobwechsel. Auch Werbungskosten wie beispielsweise Arbeitsmittel, Fahrtkosten und Fortbildungskosten oder Sonderausgaben wie zum Beispiel Spenden können berücksichtigt werden. Wurde zu viel Steuer bezahlt, kann eine Rückerstattung veranlasst werden. Im Steuerbuch 2025 findet man umfassende Tipps zum Thema der Arbeitnehmerveranlagung: Das Steuerbuch 2025

Nochmals in Kürze

Was sind Steuern, Gebühren und Beiträge?

Steuern, Gebühren und Beiträge werden unter dem Begriff Abgaben zusammengefasst und sind Geldleistungen an den Staat. Steuern sind Geldleistungen, die der Finanzierung des Staates dienen, für die es keine konkrete direkte Gegenleistung gibt. Gebühren sind Zahlungen für spezifische Dienstleistungen oder Nutzung von öffentlichen Einrichtungen, während Beiträge oft für soziale Sicherheit oder Versicherungen gezahlt werden.

Welche Funktionen haben Steuern?

Steuern und andere Abgaben dienen dazu, staatliche Ausgaben zu finanzieren. Darüber hinaus erfüllen sie eine wichtige Umverteilungs- und Lenkungsfunktion.

Welche Steuern gibt es in Österreich?

Die wichtigsten Steuern in Österreich sind die Umsatzsteuer, die Einkommensteuer, die Körperschaftsteuer und die Kapitalertragsteuer.

Warum sind Steuern wichtig und notwendig?

Steuern sind wichtig, weil sie die Finanzierung öffentlicher Dienstleistungen ermöglichen, die soziale Sicherheit gewährleisten, die Wirtschaft stabilisieren und die Infrastruktur verbessern.

Wie funktioniert die Umsatzsteuer?

Die Umsatzsteuer wird auf den Verkauf von Waren und Dienstleistungen erhoben. Gezahlt werden muss die Umsatzsteuer von Endkonsument:innen. Unternehmen heben diese Steuer von ihren Kundinnen und Kunden ein und liefern sie an das Finanzamt ab.

Wie funktioniert die Lohnsteuer?

Die Lohnsteuer wird direkt vom Lohn oder Gehalt der Arbeitnehmerinnen und Arbeitnehmer abgezogen und von den Arbeitgeberinnen und Arbeitgebern abgeführt.

Was ist eine Arbeitnehmer:innenveranlagung?

Die Arbeitnehmer:innenveranlagung ist ein Verfahren, das Arbeitnehmerinnen und Arbeitnehmern ermöglicht, bestimmte Ausgaben steuerlich geltend zu machen und potenzielle Steuerrückerstattungen zu erhalten.