Grundlagen des Investierens

Investieren im Detail

Am Kapitalmarkt gibt es eine Vielzahl von Möglichkeiten, Geld anzulegen und damit Vermögen aufzubauen.

Wie der Kapitalmarkt grundlegend funktioniert und welche Institutionen für das Funktionieren des Kapitalmarkts in Österreich wichtig sind, ist für ein gutes Verständnis des Themas sehr wichtig.

Investieren: Wie kann ich mein Geld anlegen?

Durch Anklicken des Buttons "Video anzeigen" aktivieren Sie das YouTube-Video. Dadurch können evtl. personenbezogene Daten an Google weitergeleitet werden. Weitere Informationen finden Sie unter Datenschutz.

Beispiel

Alina arbeitet seit drei Jahren als Baustellenkoordinatorin bei einem großen Bauunternehmen und hat nun genug angespart, um einen Teil davon zu investieren. Zunächst stellt sich die grundlegende Frage, warum es für sie überhaupt sinnvoll ist, ihr Geld zu investieren.

Alina könnte ihr angespartes Geld auch auf einem Girokonto belassen oder es einfach auf ein Sparbuch legen. Das sind Formen der Geldanlage, die mit wenig Risiko verbunden sind und zudem sicherstellen, dass Alina rasch an ihr Geld kommt, wenn sie es braucht. Allerdings haben diese Anlageformen meist wenig Rendite. Das heißt für ihr angespartes Geld bekommt Alina sowohl am Girokonto als auch auf einem Sparkonto oder dem Sparbuch relativ wenig Zinsen. Wer gespartes Geld vermehren will, sollte sich verschiedene Anlageformen genauer anschauen. Aktien, Anleihen oder Fonds bieten in der Regel mehr Rendite auf das eingesetzte Kapital. Dies bedeutet aber auch, dass diese Anlageformen mit höherem Risiko verbunden sind. Daher ist es umso wichtiger, sich gut zu informieren, bevor Geld investiert wird.

Risiken beim Investieren abschätzen

Wer investiert, will Chancen nutzen. Und wer in Wertpapiere investiert, will die Chance nutzen, sein Geld sinnvoll anzulegen, das heißt Gewinn zu erzielen oder auch sein Geld in etwas zu investieren, woran sie oder er glaubt oder was sie oder er unterstützen will.

Chancen sind normalerweise mit Risiken verbunden. Das Investieren in Wertpapiere geht daher auch immer mit bestimmten Risiken einher. Es ist wichtig, dass Anlegerinnen und Anleger diese Risiken verstehen und ihre Anlagestrategie entsprechend anpassen. Mit bestimmten Strategien gelingt es auch, das Risiko so zu managen, dass die Wahrscheinlichkeit, Teile des eingesetzten Geldes zu verlieren, reduziert wird.

Grundsätzlich besteht beim Investieren ein direkter Zusammenhang zwischen Risiko und Ertrag. In der Regel gilt: Je mehr Risiko eine Anlegerin oder ein Anleger bereit ist, einzugehen, desto größer wird der mögliche Gewinn. Das heißt allerdings im Umkehrschluss: Je höher die Aussicht auf Gewinne, desto höher ist auch die Wahrscheinlichkeit einen Verlust zu erleiden.

Um Risiken beim Investieren zu reduzieren, nutzen viele Anlegerinnen und Anleger das Prinzip der Diversifikation. Diversifikation bedeutet, dass die Investitionen über verschiedene Anlageklassen (Wertpapier- oder Vermögensarten), Branchen und/oder Regionen gestreut werden, die möglichst wenig miteinander verbunden sind. Die Idee ist, dass verschiedene wenig verbundene („korrelierte“) Anlageklassen unterschiedlich auf wirtschaftliche Ereignisse und Marktbewegungen reagieren. Aus diesem Grund kann ein breit gestreutes Portfolio das Gesamtrisiko reduzieren.

Wüssten wir genau, wie sich Unternehmen in Zukunft entwickeln werden, bräuchten wir keine Diversifikationsstrategien, sondern könnten genau in die Aktien investieren, von denen wir wissen, dass die Kurse in Zukunft steigen werden. Da wir aber nicht wissen, wie sich Unternehmen oder Branchen und Regionen im globalen Wirtschaftsgeschehen entwickeln werden, macht es für Anlegerinnen und Anleger Sinn, unterschiedliche Anlageformen mit unterschiedlichen Risiken und Ertragsaussichten zu kombinieren.

Diversifikationsstrategien kennenlernen

Es gibt verschiedene Ansätze, um Risiken bei der Geldanlage zu verringern. Risiken können sowohl innerhalb eines bestimmten Anlagebereichs minimiert werden als auch durch die Kombination unterschiedlicher Anlageklassen. Ziel der Diversifikationsstrategien ist es, eine Mischung von Anlagen zu finden, die sich unter denselben Marktbedingungen in Bezug auf Renditechancen und Verlustrisiken unterschiedlich verhalten.

Anlageklasse Aktien

Innerhalb dieser Klasse kann das Risiko minimiert werden, indem Aktien von Unternehmen aus verschiedenen Sektoren und Branchen gekauft werden, Aktien von großen und kleinen Unternehmen gemischt oder Aktien von Unternehmen, die aus möglichst unterschiedlichen Ländern kommen, kombiniert werden.

Anlageklasse Anleihen

Innerhalb dieser Klasse kann einerseits das Ausfallrisiko reduziert werden, indem in Anleihen von soliden Schuldnerinnen und Schuldnern wie Staaten oder großen Unternehmen mit gutem Rating investiert wird. Dabei ist zu beachten, dass höher verzinste Anleihen meist ein höheres Ausfallrisiko haben. Andererseits kann das Zinsrisiko vermindert werden, indem in Anleihen mit unterschiedlichen Laufzeiten investiert wird.

Anlageklassen

Über Anlageklassen hinweg kann das Risiko durch eine Kombination von Aktien, Anleihen und anderen risikoärmeren Anlagen reduziert werden. Wird das Portfolio mit risikoarmen Spar- und Anlageformen wie Gold oder Tagesgeld ergänzt, kann das Risiko, insbesondere in Krisenzeiten, minimiert werden.

Nachhaltiges Investieren

Nachhaltiges Investieren bedeutet, dass Geld in Unternehmen oder Projekte investiert wird, die soziale, ökologische und ethische Kriterien berücksichtigen. Diese Unternehmen und Projekte streben nicht ausschließlich nach finanziellen Renditen, sondern auch nach einem positiven Einfluss auf die Umwelt und die Gesellschaft. Wichtig dabei ist, dass trotz – oder gerade wegen – des positiven Einflusses auf Umwelt und Gesellschaft auch hohe Renditen erzielt werden können. Ein Beispiel dafür sind Energieversorger, die mit nachwachsenden Rohstoffen arbeiten. Viele dieser Unternehmen haben in den letzten Jahren einen positiven Einfluss auf die Umwelt bewirkt und zugleich hohe Renditen erzielt.

Es gibt verschiedene Arten von nachhaltigen Anlageprodukten, wie grüne Anleihen, ethische Investmentfonds oder nachhaltige Aktienindizes. Diese Produkte werden oft anhand von ESG-Kriterien bewertet, die Umwelt-, Sozial- und Governance-Faktoren berücksichtigen. Ausschlusskriterien helfen dabei, Unternehmen auszuschließen, die gegen bestimmte ethische Standards verstoßen. Um nachhaltige Produkte zu erkennen, können Anlegerinnen und Anlegern Labels und Zertifizierungen helfen. In Österreich sind das beispielsweise das UZ 49-Zertifikat des österreichischen Umweltzeichens oder das FNG-Siegel, ein Qualitätsstandard für nachhaltige Geldanlagen im deutschsprachigen Raum.

Nachhaltiges Investieren spielt eine immer größere Rolle in der Finanzwelt. Unter anderem deshalb, weil die Nachfrage nach nachhaltigen Finanzprodukten steigt und die gesetzlichen Regelungen zunehmen. Seit 2018 gibt es den europäischen Aktionsplan "Nachhaltige Finanzierung", der zum Beispiel die Taxonomie-Verordnung und die Offenlegungs-Verordnung enthält. Mehr Informationen dazu sind hier zu finden.

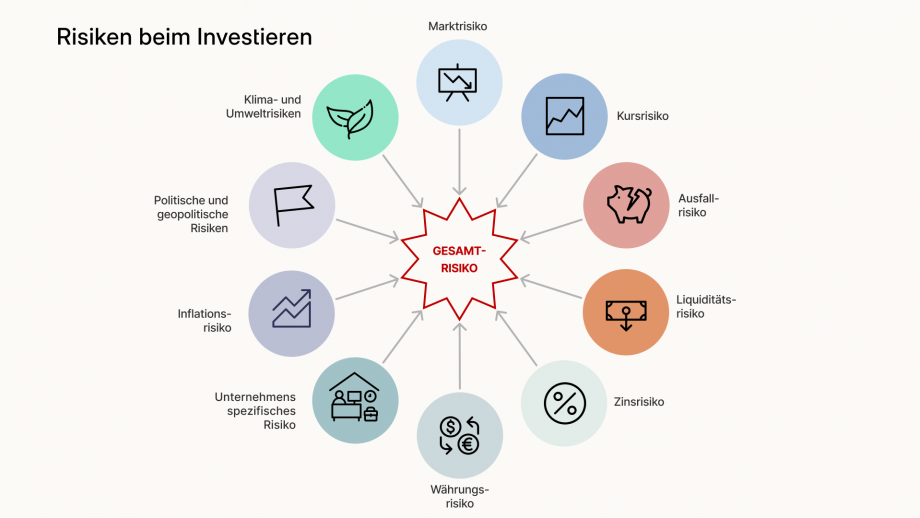

Arten von Risiken

Die Übersicht zeigt mögliche Risiken, die beim Investieren zu erwarten sind: Nicht alle diese Risiken sind bei jeder Investition gleich hoch. Es hängt von der konkreten Anlageform ab, welche Risiken eintreten können.

Das Marktrisiko bezieht sich auf die gesamte Marktentwicklung. Es kann sein, dass sich der gesamte Markt oder ein bestimmter Marktsektor nicht so entwickelt wie erwartet. Ein bekanntes Beispiel dafür ist die Finanzkrise im Jahr 2008. Während der Finanzkrise sind weltweit viele Aktienkurse eingebrochen. Anlegerinnen und Anleger, die vor der Krise in Aktien investierten, sahen den Wert ihrer Portfolios stark sinken, weil die (meisten) Aktien rasant an Wert verloren. Der allgemeine Vertrauensverlust in die Finanzmärkte führte zu einem breiten Rückgang der Aktienkurse, unabhängig von den individuellen Erfolgen bestimmter Unternehmen.

Das Ausfallrisiko bei Anleihen bezieht sich auf die Möglichkeit, dass die Emittentin oder der Emittent seine Zahlungsverpflichtungen (Zinsen und Tilgung) nicht erfüllen kann. Ursachen können Absatzprobleme, finanzielle Schwierigkeiten, Verschlechterung der Bonität oder gesamtwirtschaftliche Faktoren sein.

Das Kursrisiko beschreibt das Risiko, dass der Kurs eines bestimmten Vermögenswerts sinkt. In der Zeit der Corona-Pandemie kam es immer wieder zu Produktionsstopps, Lieferkettenengpässen und in weiterer Folge zu einem Mangel an bestimmten Produkten. Durch diese unerwarteten Produktionsrückgänge konnten die Wünsche von Kundinnen und Kunden nicht mehr erfüllt werden, wodurch der Umsatz der betroffenen Unternehmen einbrach, aber auch das Ansehen dieser Unternehmen litt. Dadurch fielen die Aktienkurse, was zu Verlusten für die Anlegerinnen und Anleger führte. Pharmaunternehmen oder Technologieanbieter hingegen konnten die Pandemie zu ihrem Vorteil nutzen. Ihre Aktienkurse stiegen während der Krise.

Das Liquiditätsrisiko entsteht dadurch, dass es bei bestimmten Wertpapieren nicht möglich ist, sie schnell zu einem angemessenen Preis zu verkaufen. Bei wenig gehandelten Aktien kann es beispielsweise schwierig sein, eine Käuferin oder einen Käufer zu finden, wenn man seine Anteile verkaufen möchte.

Das Zinsrisiko beruht auf Veränderungen der Zinssätze. Steigende Zinssätze machen festverzinsliche, weniger risikoreiche Veranlagungen (etwa Anleihen) attraktiver, weil der Ertrag bei gleichbleibend geringem Risiko steigt. Risikoreichere Anlageformen (etwa Aktien) werden hingegen weniger attraktiv. Durch die sinkende Nachfrage nach Aktien fallen die Aktienkurse. Zudem verringern höhere Zinsen die Gewinne der Aktiengesellschaften, weil die Unternehmen für das Ausleihen von Geld mehr bezahlen müssen. Auch dadurch können die Aktienkurse sinken. In Zeiten sinkender Zinssätze sind Anlegerinnen und Anleger im Gegensatz dazu eher bereit, in risikoreichere Anlageformen mit höheren Ertragschancen zu investieren. Durch die steigende Nachfrage nach Aktien steigen die Aktienkurse. Zudem haben Unternehmen niedrigere Zinskosten und können damit höhere Gewinne erwirtschaften, was ebenfalls zu steigenden Aktienkursen führen kann.

Das Währungsrisiko entsteht aufgrund von Wechselkursschwankungen, wenn Investitionen in ausländischen Währungen getätigt werden. Wenn etwa der Wert einer ausländischen Währung im Vergleich zur eigenen Währung fällt, kann dies den Wert der Investition mindern.

Das unternehmensspezifische Risiko liegt im Einflussbereich des Unternehmens, in das investiert wurde. Ein Unternehmen kann beispielsweise aufgrund von Managementproblemen oder rechtlichen Angelegenheiten in Schwierigkeiten geraten. Wenn Anlegerinnen und Anleger das Vertrauen in eine gute Entwicklung des Unternehmens verlieren und ihre Anteile verkaufen, verliert die Aktie an Wert.

Das Inflationsrisiko beschreibt die Gefahr, dass die Inflation den realen Wert einer Investition mindert, da hohe Inflationsraten die Kaufkraft des investierten Geldes verringern.

Zu den genannten Risiken können auch noch politische und geopolitische Risiken hinzukommen. Sie beziehen sich auf Unsicherheiten, die durch politische Entscheidungen, Instabilität oder Konflikte zwischen Ländern entstehen. Diese Faktoren können Marktschwankungen auslösen, Handelsbeziehungen beeinträchtigen und direkte Auswirkungen auf die Rentabilität von Investitionen haben, da sie schwer vorhersehbar sind.

Klima- und Umweltrisiken unterteilen sich in physische und Transitionsrisiken. Physische Risiken beziehen sich auf die direkten Folgen von klimabedingten Veränderungen wie Extremwetterereignissen, Überschwemmungen oder Murenabgängen.

Transitionsrisiken sind Risiken, die sich aus dem Übergang zu einer klimaneutralen Wirtschaft und Gesellschaft für Unternehmen ergeben.

Klimarisiken stehen nicht für sich alleine, sondern wirken sich auf andere Risikokategorien aus. So kann das physische Risiko durch ein Extremwetterereignis zum Wertverlust einer Immobilie führen (Ausfallsrisiko).

Zu Transitionsrisiken zählen zum Beispiel Änderungen von politischen und rechtlichen Rahmenbedingungen wie die Einführung einer CO2-Steuer oder die Änderungen der Bauordnung (politische Risiken). Ebenso zählen technologische Entwicklungen dazu wie der Ausbau erneuerbarer Energien oder Änderungen im Konsumverhalten (Marktrisiko).

Die Börse

Die Börse ist ein Markt, auf dem Wertpapiere wie Aktien oder Anleihen, aber auch Rohstoffe und Währungen gehandelt werden können. Die Hauptaufgabe der Börse besteht darin, Anlegerinnen und Anleger mit Unternehmen, die Kapital für die zukünftige Entwicklung benötigen, zusammenzubringen. Eine gut funktionierende Börse erleichtert es, Unternehmen Kapital zu beschaffen, um unternehmerische Ziele zu erreichen (zum Beispiel in neue Technologien investieren, neue Produkte entwickeln, Arbeitsplätze schaffen, …).

Die Börse gestaltet darüber hinaus den Kapitalmarkt mit, bietet eine entsprechende Handelsplattform an, überwacht den Handel, lässt neue Unternehmen zum Handel zu und nimmt eine wichtige Informationsfunktion ein.

Die bekanntesten Börsen sind die New York Stock Exchange (NYSE) und die NASDAQ in den USA. In Österreich ist die Wiener Börse der wichtigste Handelsplatz für Wertpapiere.

Der Börsenhandel

Der Handel an der Börse unterliegt strengen gesetzlichen Regelungen. Daher gibt es einen geregelten Ablauf, der es den Marktteilnehmerinnen und -teilnehmern ermöglicht, Wertpapiere wie Aktien, Anleihen und andere Finanzinstrumente zu kaufen und zu verkaufen. Wie auf anderen Märkten auch funktioniert der Börsenhandel nach dem Grundprinzip von Angebot und Nachfrage. Wollen viele Käuferinnen und Käufer ein bestimmtes Wertpapier kaufen und ist das Angebot geringer, steigt der Preis für dieses Wertpapier. Umgekehrt bedeutet es für ein Wertpapier, dass der Kurs sinkt, wenn wenige Käuferinnen und Käufer bereits sind, dieses Wertpapier zu kaufen, aber viele verkaufen wollen.

Beispiel

Die Sonnenschein AG-Aktie wird derzeit an der Börse für 50 Euro pro Aktie gehandelt. Im April veröffentlicht sie positive Quartalszahlen, meldet eine gestiegene Nachfrage nach erneuerbaren Energien und kündigt innovative Verbesserungen für ihre Photovoltaikanlagen an. Diese positiven Entwicklungen des Unternehmens wecken das Interesse der Käuferinnen und Käufer.

Es entsteht eine hohe Nachfrage nach Sonnenschein AG-Aktien. Der Aktienkurs steigt, weil viele Anlegerinnen und Anleger in das Unternehmen investieren möchten, das Angebot aber begrenzt ist. Innerhalb kurzer Zeit steigt der Aktienwert auf 60 Euro pro Aktie.

Ende des Jahres muss die Sonnenschein AG bekannt geben, dass wichtige Produktionsteile nicht geliefert werden können und damit die gesamte Produktion stillsteht. Anlegerinnen und Anleger verlieren das Interesse und verkaufen Aktien der Sonnenschein AG, Käuferinnen und Käufer gibt es nur wenige. Damit wird der Preis der Aktien sinken.

Die Gründe, warum Aktienpreise steigen und sinken, können sehr unterschiedlich sein. Neben der Entwicklung des Unternehmens spielen politische Ereignisse und Entscheidungen, die Steuerpolitik und die Inflation eine wichtige Rolle. Daher ist es beim Investieren in Wertpapiere wichtig, auch die nationalen und internationalen politischen und wirtschaftlichen Entwicklungen zu verfolgen.

Für Interessierte: Wertpapiere kaufen

Um Wertpapiere kaufen zu können, geben Anlegerinnen und Anleger der Börse einen Auftrag („Order “). Dabei gibt es verschiedene Möglichkeiten:

Beispiel Market Order

Market Order sind unlimitierte Kauf- oder Verkaufsaufträge. Das heißt, die Aufträge werden zum nächstmöglichen Zeitpunkt mit dem aktuellen Aktienkurs ausgeführt.

Wenn Frau Humpel 100 Aktien der Sonnenschein AG zum nächstmöglichen Zeitpunkt kaufen möchte, dann kann sie eine Market Order geben. Die 100 Aktien werden zum aktuellen Preis von 60 EUR pro Aktie von Händlerinnen oder Händlern für Frau Humpel gekauft.

Beispiel Limit Order

Limit Order sind limitierte Kauf- oder Verkaufsaufträge, die zum angegebenen Preislimit oder einem noch besseren Preis ausgeführt werden sollen.

Will Herr Jurkovic 100 Aktien der Sonnenschein AG zum Preis von 65 Euro verkaufen, obwohl der aktuelle Preis gerade bei 60 Euro liegt, kann er eine Limit Order geben. Da der Preis pro Aktie derzeit bei 60 Euro liegt und Herr Jurkovic mindestens 65 Euro pro Aktie an Verkaufspreis erzielen will, wird die Order in einem Orderbuch gesammelt und erst durchgeführt, wenn der Preis pro Aktie bei 65 Euro liegt. Die Limit Order verfällt zu einem angegebenen Datum. Das kann beispielsweise das Tagesende, das Monatsende oder ein anderes in der Zukunft liegendes Datum sein.

Market Order und Limit Order sind die beiden wichtigsten Ordertypen. Auf der Website der Wiener Börse werden noch weitere Ordertypen beschrieben: Privatanlegerinnen und -anleger sollten aber stets limitierte Wertpapierorder erteilen, um eine Orderausführung zu einem unerwünschten Preis zu vermeiden.

Die Börsenindizes als Referenzwerte verstehen

Ein Börsenindex repräsentiert zusammengefasst in einer Zahl den Preis jener Wertpapiere, die im Index enthalten sind. Der Index zeigt im Vergleich zu einem früheren Indexwert Veränderungen, beispielsweise von Aktien- und Anleihenkursen. Die Veränderungen werden oft in Form eines Diagramms, das auch als Chart bezeichnet wird, dargestellt.

Indizes dienen als Referenzwerte, um die allgemeine Entwicklung der jeweiligen Aktienmärkte zu verfolgen und bieten Anlegerinnen und Anlegern eine Möglichkeit, die Performance ihrer Anlagen zu vergleichen. Der ATX (Austrian Traded Index) gibt beispielsweise wichtige Hinweise zur Marktentwicklung in Österreich. Er bildet die Wertentwicklung der 20 größten Unternehmen an der Wiener Börse ab und kann unter folgendem Link abgerufen werden.

Steuern auf Kapitalerträge

In Österreich gibt es die Kapitalertragsteuer (KESt), die auf Kapitalerträge, also Erträge durch Zinsen oder den Wertzuwachs einer Kapitalanlage (wie zum Beispiel einer Aktie, einer Anleihe oder eines Fondsanteils), erhoben wird. Sie ist eine Form der Einkommensteuer und beträgt für alle Erträge (ausgenommen Zinsen für Guthaben auf Sparbüchern und Girokonten) 27,5 Prozent (Stand 2024). Bei inländischen Einkünften aus Kapitalvermögen wird die Einkommensteuer durch Steuerabzug erhoben. Das heißt, dass die Kapitalertragsteuer von der Bank oder der auszahlenden Stelle einbehalten und direkt an das Finanzamt abgeführt wird. Daher ist es wichtig, dass Anlegerinnen und Anleger sich vor Abschluss eines Depotvertrags erkundigen, ob die Bank oder der Wertpapierdienstleister in Österreich ansässig ist und die Kapitalertragsteuer (KESt) direkt an das Finanzamt abführt. Ist dies nicht der Fall, müssen Anlegerinnen und Anleger die Steuer nämlich in der Arbeitnehmerveranlagung oder Einkommensteuererklärung angeben und die entsprechenden Beträge selbst abführen.

Nochmals in Kürze

Wie hängen Risiko und Rendite einer Investition zusammen?

Grundsätzlich besteht beim Investieren ein direkter Zusammenhang zwischen Risiko und Rendite. In der Regel gilt: Je mehr Risiko eine Anlegerin oder ein Anleger bereit ist einzugehen, desto höher ist der mögliche Gewinn. Das heißt allerdings im Umkehrschluss: Je höher die Aussicht auf Gewinne, desto höher ist auch die Wahrscheinlichkeit einen Verlust zu machen.

Wie kann ich mein Risiko beim Investieren minimieren?

Um Risiken beim Investieren zu reduzieren, greifen viele Anlegerinnen und Anleger auf Diversifikation als Anlagestrategie zurück. Diversifikation bedeutet, dass die Investitionen über verschiedene Anlageklassen (Wertpapier- oder Vermögensarten), Branchen und/oder Regionen gestreut werden, die möglichst wenig miteinander verbunden sind.

Welche Kriterien sind beim nachhaltigen Investieren zu beachten?

Nachhaltiges Investieren ist ein Ansatz, der neben finanziellen Renditen vor allem auch Umwelt- und Sozialstandards berücksichtigt. Kriterien wie Umweltverträglichkeit, soziale Verantwortung und gute Unternehmensführung (ESG-Kriterien) spielen dabei eine zentrale Rolle. Zudem gibt es Ausschlusskriterien, die bei der Wahl von Wertpapieren festgelegt werden können. Dies kann zum Beispiel den Ausschluss von Kinderarbeit oder Waffenhandel betreffen.

Was ist in Bezug auf die Besteuerung der Kapitalerträge zu beachten?

In Österreich gibt es die Kapitalertragsteuer (KESt), die auf Kapitalerträge, also den Wertzuwachs einer Kapitalanlage (wie zum Beispiel einer Aktie, einer Anleihe oder eines Fondsanteils), erhoben wird. Sie ist eine Form der Einkommensteuer und beträgt für alle Erträge (ausgenommen Zinsen für Guthaben auf Sparbüchern und Girokonten) 27,5 Prozent (Stand 2024). Für Zinsen für Guthaben auf Sparbüchern und Girokonten macht die KESt 25 Prozent aus.